Dröjsmålsränta 2020

Vad är dröjsmålsränta 2020? När man köper saker eller tjänster på faktura, eller tar ett lån, skriver man upp sig för vissa åtaganden. Ett av de villkor som gäller för att man ska kunna ta blancolånet eller köpa den där datorn på faktura är att man ska betala tillbaka. Man kommer överens om ett datum, alternativt skriver under för ett redan bestämt datum, ett förfallodatum, och ser till att ha betalat innan dess.

Ifall man inte betalar i tid så är man i dröjsmål, vilket kan trigga igång en kedja av oönskade påföljder och straffavgifter. Vid dröjsmål så får man normalt en betalningspåminnelse och en påminnelseavgift om 60 kr. Vid nästa steg, ett inkassokrav och inkassoavgift om 180 kr från något av de största inkassobolagen.

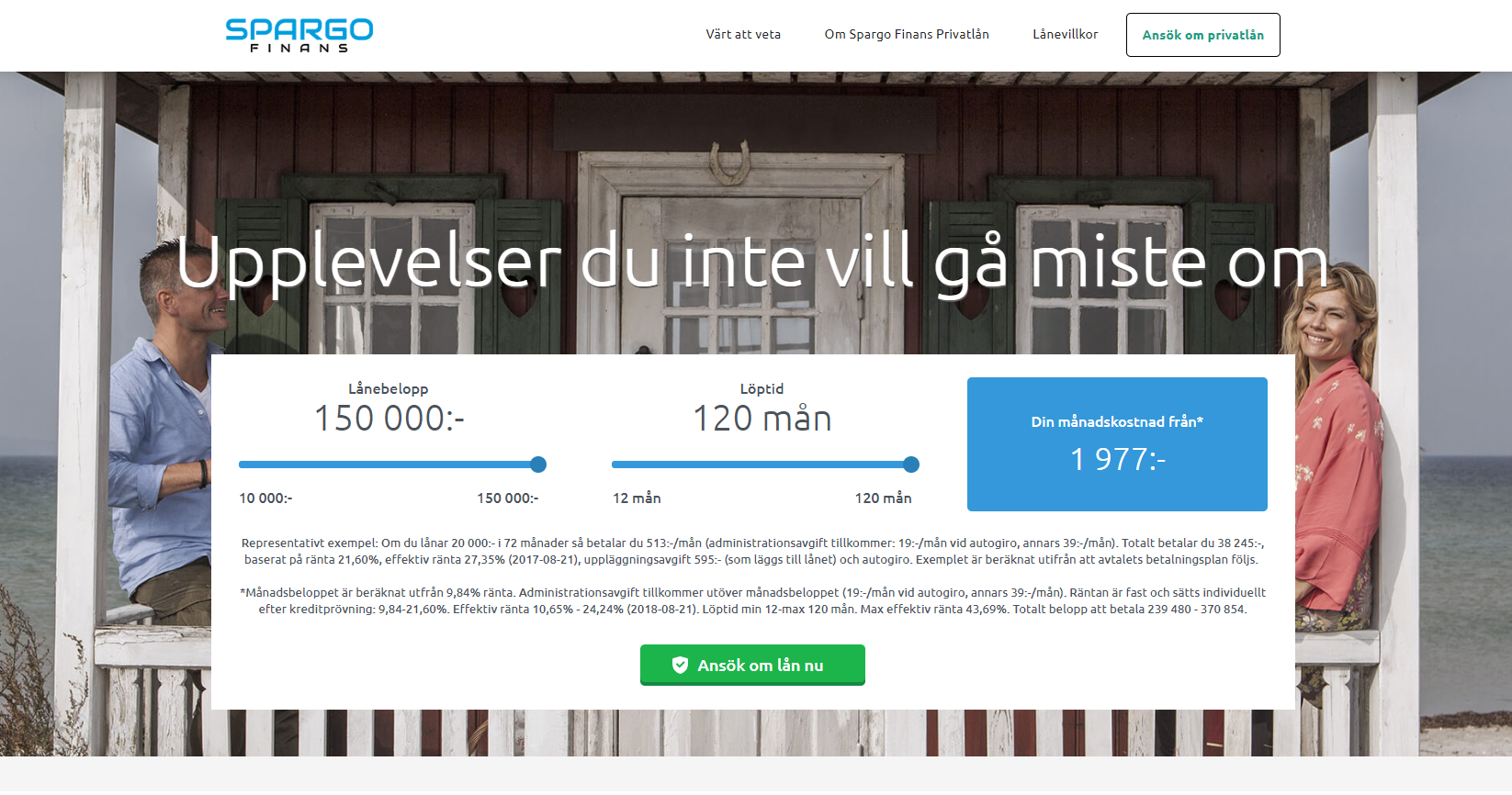

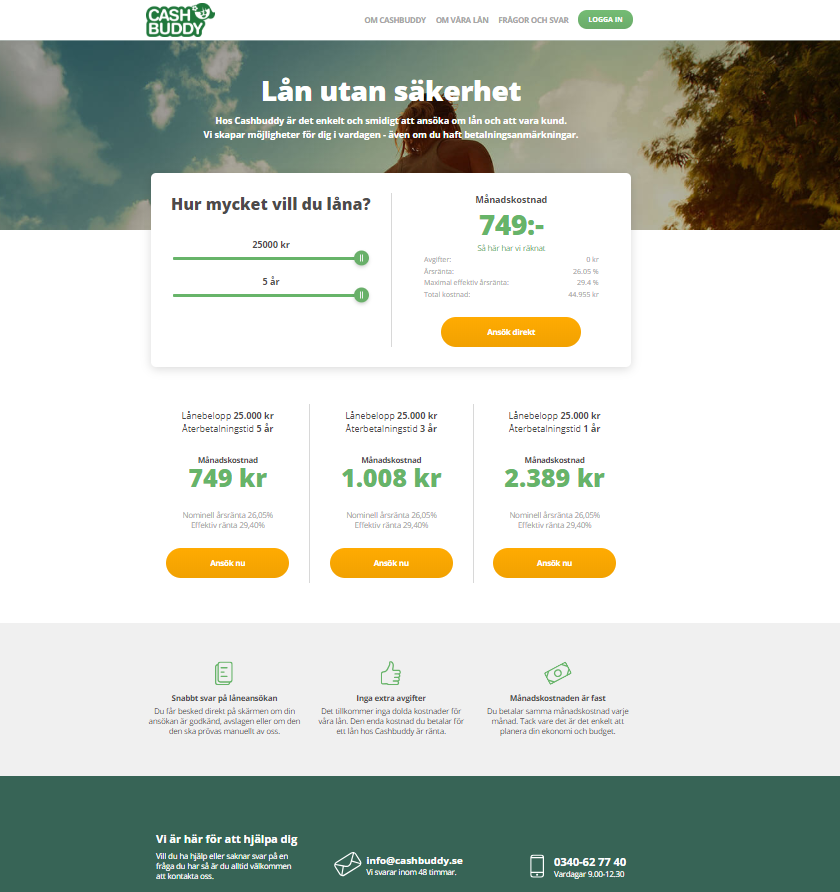

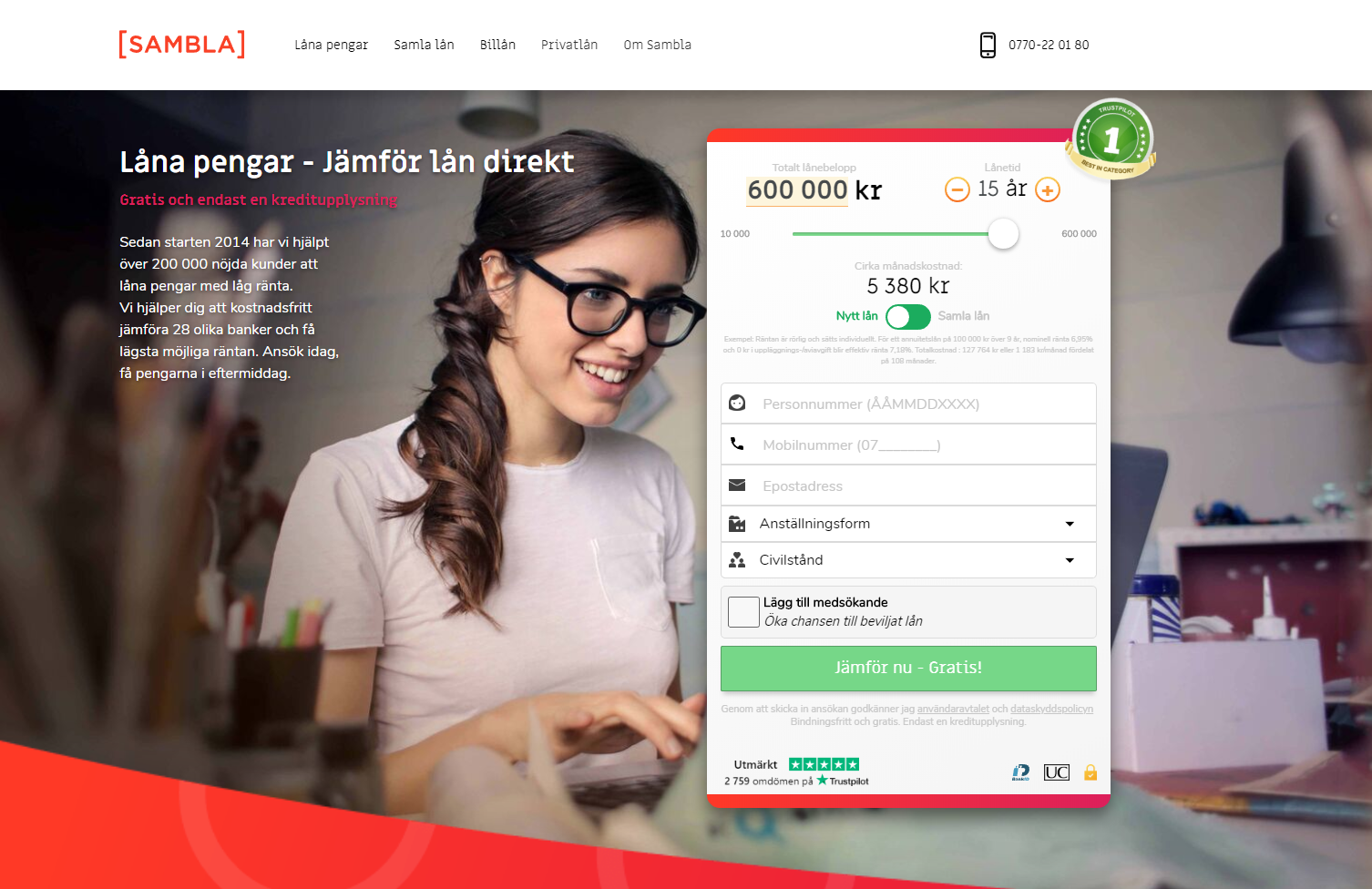

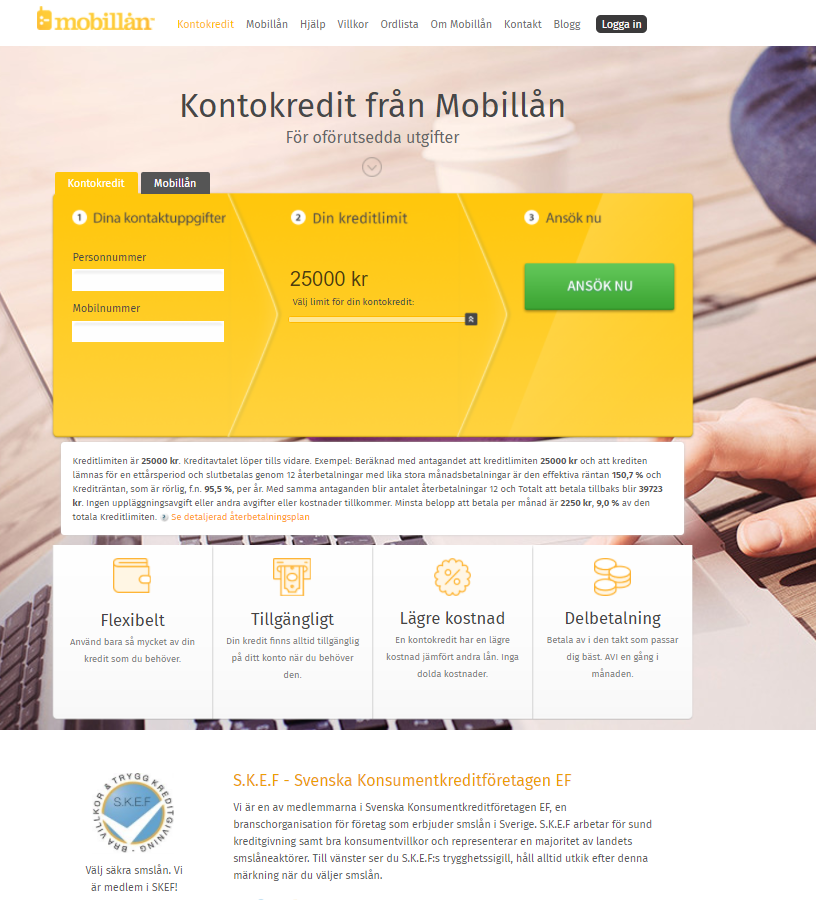

Inkassoavgifterna snabbt dra iväg och innan man ens vet om det så har man fått betalningsanmärkning. Undvik detta då ifall du tycker det är svårt att få lån med för många kreditupplysningar så vill du inte veta hur svårt det är att få lån med betalningsanmärkningar. Ifall du behöver låna pengar så ska du undvika att låna pengar med betalningsanmärkningar då det kan bli väldigt dyrt med lån utan uc, snabblån och smslån.

Rätt att ta ut dröjsmålsränta från dag ett

När en betalningen är i dröjsmål så kan långivaren eller borgenären utöver inkassokostnader även kräva en dröjsmålsränta på det förfallna beloppet. Dröjsmålsräntan börjar ticka från den dag då fordran föll till betalning. Den här räntan är mycket högre än vanlig ränta på lån så den kan ticka på väldigt snabbt ju längre man skjuter upp betalningen. En liten fordran kan snabbt bli väldigt stor på grund av alla inkassoavgifter och räntan som läggs på skulden.

Vad är normal dröjsmålsränta?

Dröjsmålsräntan är den ränta på ett lån eller en faktura, som ett företag eller en privatperson, borgenären, kan kräva om en betalning inte har gjorts i tid och kommer in efter förfallodatumet. Om ingenting har avtalats så är räntenivåerna reglerad genom räntelagen och följer alltså restriktioner från lagboken.

Vad innebär dröjsmålsränta? Det innebär helt enkelt att man som långivare får lov att lägga på en ränta på en försenad betalning. Oberoende av hur lång återbetalningstid man har satt är det dock först efter 30 dagar, från den dag man skickade fakturan, som gäller om ingenting annat har avtalats. Det måste även framgå tydligt i avtalet vad det är som gäller för ränta vid försenad betalning.

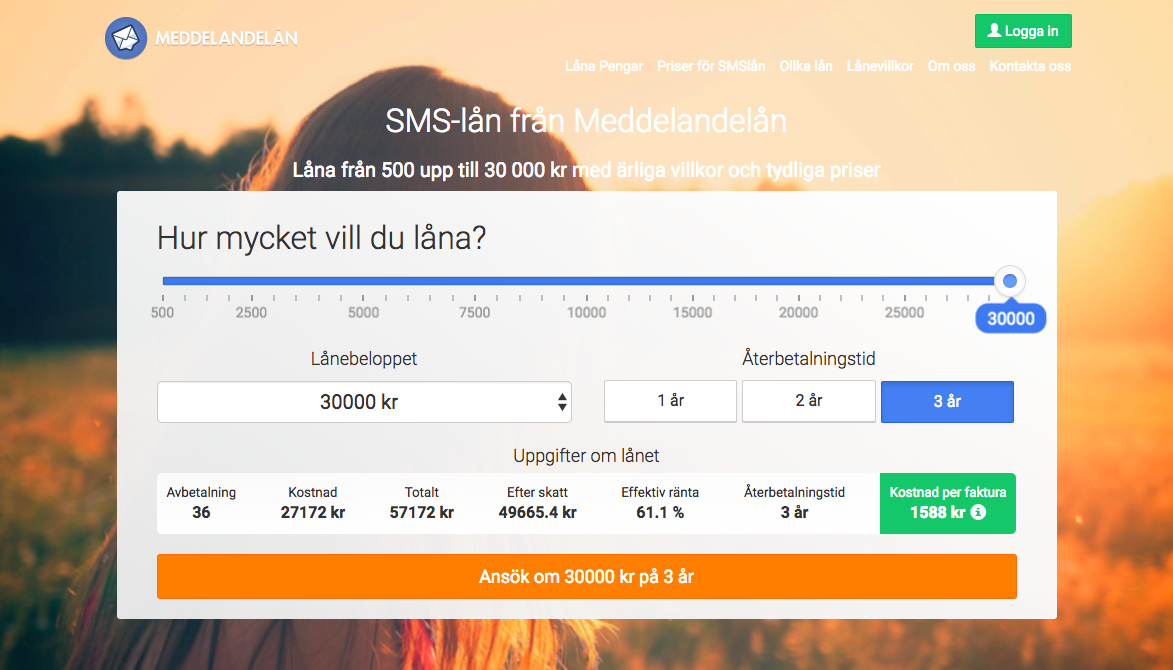

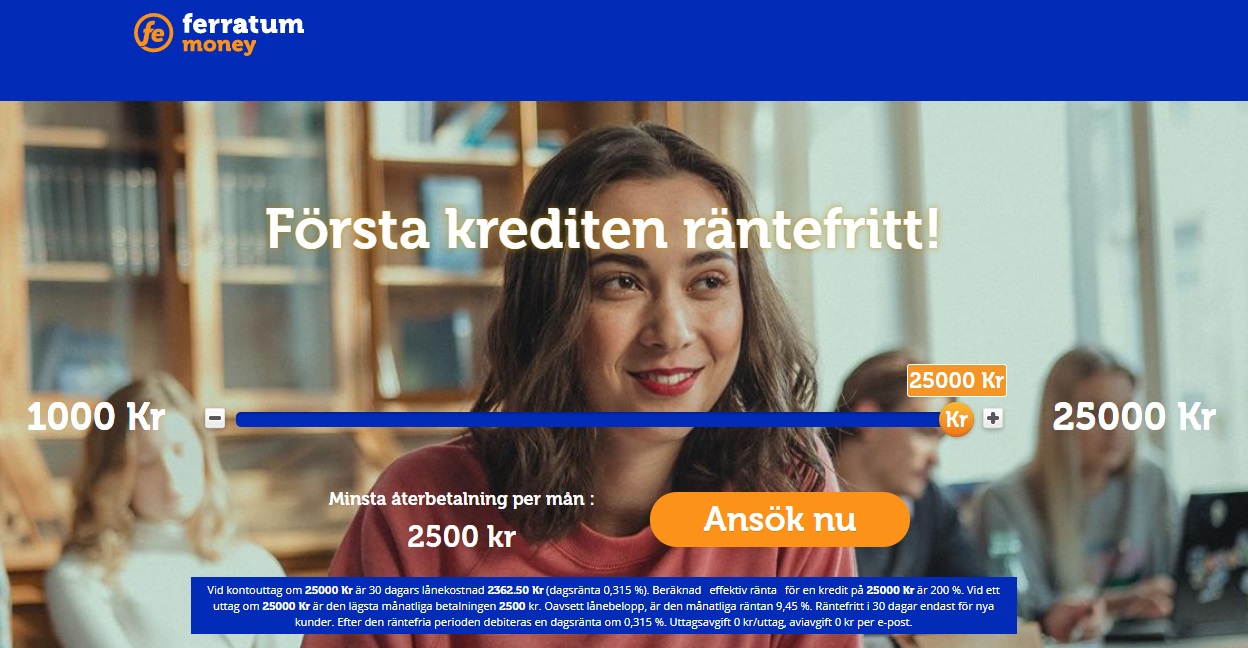

Dröjsmålsränta vid försenad betalning är inte ovanligt, men man måste som långivare vara väldigt tydligt med upplägget i avtalet. Vad som utgör en normal dröjsmålsränta är den som anges i räntelagen. Däremot så är det inte ovanligt långivare avtalar om en högre ränta vid dröjsmål, speciellt när det gäller snabblån såsom smslån och lån utan uc.

Står inget i avtalet så är det räntelagens restriktioner, alltså åtta procentenheter på Riksbankens gällande referensränta, som gäller. Det är vad många anser är en normal ränta att betala vid dröjsmål. Däremot så är det inte ovanligt med räntor runt 30-50% vid de mest extrema snabblånen.

Räkna ut dröjsmålsränta

Hur räknar man ut dröjsmålsränta? När man ska räkna ut räntan så finns det ett antal variabler som man får se till att tänka på. Det spelar ingen roll om det är dröjsmålsränta 2019 eller dröjsmålsränta 2020 som gäller, för det skiftar varje halvår.

För att beräkna dröjsmålsränta ska man tänka på att långivaren själv har möjlighet att sätta sin egna räntesats. Står det ingenting om detta utskrivet i avtalet är det dock räntan som räntelagen har cementerat som gäller.

Beräkna dröjsmålsränta

Då man på ett enkelt sätt vill göra en dröjsmålsränta uträkning tar man fakturabeloppet, inklusive moms, och multiplicerar sedan det med den avtalade räntan. Därefter ser man till att dividera det med antal dagar på året, alltså 365 dagar. Det är ett smidigt sätt att räkna på hur man kan räknar dröjsmålsränta.

En beräkning av dröjsmålsränta kan även innebära att man tar hänsyn till räntelagen och dess räntesats. Har man inte avtalat om räntan i avtalet så ska man använda räntelagen och deras standardiserade räntor vid dröjsmål. Det innebär att man använder sig av Riksbankens gällande referensränta, som skiftar varje halvår, och lägger på åtta procentenheter.

Dröjsmålsränta enligt räntelagen

Så, hur mycket dröjsmålsränta får man ta enligt räntelagen? Är man som långivare intresserad av att ta ut ränta vid dröjsmål men inte helt hundra på vad man ska ta för procent kan man kolla upp vad som gäller enligt räntelagen.

Räntelagen är till för att styra de saker som har med räntan att göra där inget har avtalats såsom dröjsmålsränta och betalningsvillkor. Räntelagen är dispositiv, vilket innebär att den enbart gäller så länge ingenting annat är avtalat parterna emellan.

För dröjsmålsränta enligt lagen är det många som vänder sig till räntelagen. Det är ett gott stöd för privatpersoner som behöver hjälp med att ha koll på sina rättigheter. Enligt 6 § räntelagen gäller följande:

”I fall som avses i 3 eller 4 § beräknas ränta för år enligt en räntefot som motsvarar den vid varje tid gällande referensräntan enligt 9 § med ett tillägg av åtta procentenheter. Om det vid bestämmande av skadestånd med anledning av personskada ska avräknas förmåner som en skadelidande har rätt till enligt 5 kap. 3 § 1 skadeståndslagen (1972:207), utgör dock tillägget till referensräntan endast två procentenheter för tiden till dess förmånerna har fastställts slutligt.”

Tidigare dröjsmålsränta 2020-2002

Det här har dröjsmålsräntan uppgått till under åren 2002-2020:

| Från och med | Dröjsmålsränta |

|---|---|

| 2020-01-01 | 8,0% |

| 2019-07-01 | 8,0% |

| 2019-01-01 | 7,5% |

| 2018-07-01 | 7,5% |

| 2018-01-01 | 7,5% |

| 2017-07-01 | 7,5% |

| 2017-01-01 | 7,5% |

| 2016-07-01 | 7,5% |

| 2016-01-01 | 8,0% |

| 2015-07-01 | 8,0% |

| 2015-01-01 | 8,0% |

| 2014-07-01 | 9,0% |

| 2014-01-01 | 9,0% |

| 2013-07-01 | 9,0% |

| 2013-01-01 | 9,0% |

| 2012-07-01 | 9,5% |

| 2012-01-01 | 10,0% |

| 2011-07-01 | 10,0% |

| 2011-01-01 | 9,5% |

| 2010-07-01 | 8,5% |

| 2010-01-01 | 8,5% |

| 2009-07-01 | 8,5% |

| 2009-01-01 | 10,0% |

| 2008-07-01 | 12,5% |

| 2008-01-01 | 12,0% |

| 2007-07-01 | 11,5% |

| 2007-01-01 | 11,0% |

| 2006-07-01 | 10,5% |

| 2006-01-01 | 9,5% |

| 2005-07-01 | 9,5% |

| 2005-01-01 | 10,0% |

| 2004-07-01 | 10,0% |

| 2004-01-01 | 11,0% |

| 2003-07-01 | 11,0% |

| 2003-01-02 | 12,0% |

| 2002-07-01 | 12,5% |

Bokföra dröjsmålsränta

Att bokföra dröjsmålsränta låter något klurigt då det rör sig om en tillfällig räntekostnad, som ligger till grund av bristande rutiner eller en bristande betalningsförmåga. I normala fall är det därmed inte särskilt vanligt att bokföra upplupen dröjsmålsräntan. Räntekostnader för dröjsmålsräntan däremot kan man redovisa under finansiella kostnader i kontogrupp 84. Kontogrupp 84 berör räntekostnader samt liknande resultatposter.

Så här kan du bokföra betald dröjsmålsränta på leverantörsskulder (kontantmetoden)

Hur bokförs dröjsmålsränta? Ett bolag har fått en betalningspåminnelse från sin mobiloperatör på grund av att en faktura ännu inte har blivit betald. Mobilräkningen om 1 000 kr inklusive moms betalas tillsammans med en påminnelseavgift om 60 kr och dröjsmålsränta om 50 kr. Så här ser bokföringen ut om fakturan blivit betald från bankkontot:

| Konto | Benämning | Debet | Kredit |

| 1930 | Företagskonto/checkkonto/affärskonto | 1 110 | |

| 2641 | Debiterad ingående moms | 200 | |

| 6212 | Mobiltelefon | 800 | |

| 6991 | Övriga externa kostnader, avdragsgilla | 60 | |

| 8422 | Dröjsmålsräntor för leverantörsskulder | 50 |

Moms på inkassokostnad?

Nej, det är ingen moms på dröjsmålsränta. Det finns ingen moms på räntor och och motsatsen är därmed på 0%. En finansiell utgift redovisas inte momsdeklarationen. Momsen i vårt exempel om 200 kr (25 %) avser moms på mobilkostnaden uppgående till 800 kr.

Dröjsmålsränta avdragsgill

Ja, dröjsmålsränta är avdragsgill i både bolagets inkomstskattedeklaration (INK 2) och din privata inkomstskattedeklaration (INK 1). Hade räntan inte varit avdragsgill så hade vi istället valt konto 6992, Övriga externa kostnader, ej avdragsgilla, när det gäller bolags redovisning.

De räntekostnader som tillkommer för dröjsmålsräntan som åsyftar leverantörsskulder i näringsverksamheten är skattemässigt avdragsgilla. Det innebär att de är avdragsgilla som kostnader i inkomstdeklarationen. Det spelar ingen roll om räntan är upplupen eller realiserad. Ränta som hör till privata utgifter är däremot en skattepliktig förmån.

Alla räntor är avdragsgilla och det gäller även räntor som uppstår vid dröjsmål. Vad som kan vara bra att veta ifall man är privatperson är att dröjsmålsränta inte alltid rapporteras in till Skatteverket såsom vid andra räntor vid lån.

Har man åkt på ränta hos ett inkassoföretag exempelvis, är det många av dessa som inte lämnar in några uppgifter till Skatteverket och många gånger för att beloppet är för lågt. Det måste man som privatperson göra själv och ligga på angående det, vilket kan vara bra att ha i bakhuvudet.

Table of Contents